隨著4月24日中國電信和中國聯(lián)通2020年5G SA新建工程無線主設(shè)備聯(lián)合集采的正式落槌,加上數(shù)周前已經(jīng)揭曉答案的中國移動5G二期無線主設(shè)備集采,中國三大運營商5G基站集采招標(biāo)總額達(dá)到760億元,采購5G基站共計超52萬個。這一數(shù)字與4月23日工信部披露的,即預(yù)計今年全年新建5G基站將超過50萬個這一數(shù)據(jù)完全吻合。

“新基建”背景下的中國5G建設(shè)已經(jīng)駛?cè)氚l(fā)展的快車道,那么將對半導(dǎo)體行業(yè),尤其是需求量較大的射頻前端帶來什么影響?又有哪些公司將充分享受這一巨大市場和技術(shù)紅利呢?

圖片來源:Marko Aliaksandr/Shutterstock.com

5G時代的射頻前端

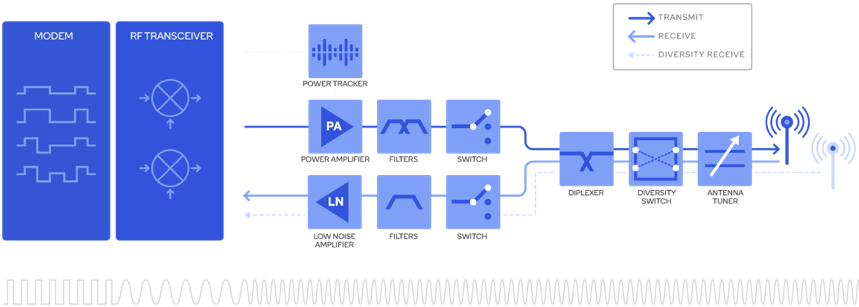

首先,讓我們看一下射頻前端究竟包含哪些核心器件。手機(jī)通信模塊主要由天線、射頻前端、射頻收發(fā)、基帶構(gòu)成,其中射頻前端是指介于天線與射頻收發(fā)之間的通信元件,是終端通信的核心組成器件,主要包括:濾波器、LNA(低噪聲放大器)、PA(功率放大器)、開關(guān)、天線調(diào)諧等。

圖1:射頻前端構(gòu)成框圖(圖片來源:Qualcomm)

終端通信的核心組成器件

· 其中,濾波器的作用是消除噪聲,濾除干擾和不需要的信號,只留下所需頻率范圍內(nèi)的信號,手機(jī)中使用的濾波器主要采用SAW(表面聲波)和BAW(體聲波)兩種技術(shù)制造。

· 開關(guān),顧名思義就是通過打開和閉合等動作,允許信號通過或不通過。

· 天線調(diào)諧器位于天線之后,但在信號路徑的末端之前,它的作用是將兩側(cè)的電特性彼此匹配以改善它們之間的功率傳輸,并且必須可以根據(jù)信號頻率的不同進(jìn)行調(diào)整。

· PA的功用則是在發(fā)射信號時通過PA放大輸入信號,使得輸出信號的幅度足夠大以便于后續(xù)處理。PA的質(zhì)量和效率對手機(jī)的信號完整性以及電池壽命至關(guān)重要。

· 而用于放大接收信號的放大器則被稱做低噪聲放大器(LNA)。

技術(shù)演進(jìn)帶來新商機(jī)

大容量、廣覆蓋、高帶寬、低延遲是5G網(wǎng)絡(luò)的典型特征,為了實現(xiàn)速率和容量的升級,大量技術(shù)被整合其中,比如Massive MIMO技術(shù)、載波聚合(CA)技術(shù)等。

MIMO是一種使用多根天線發(fā)送信號和多根天線來接收信號的傳輸技術(shù)。在5G Sub-6G中,將增加更多的MIMO,即從2×2提高到目前的4×4 MIMO。因此也會需要更多的天線和更多的獨立射頻通道,相應(yīng)的射頻前端元件也會同步增加,LNA、PA、開關(guān)、濾波器等元器件的用量和價值都會有不同程度的增加,尤以高性能天線調(diào)諧和天線轉(zhuǎn)換開關(guān)的用量增幅最為明顯。

載波聚合可將多個載波聚合成一個更寬的頻譜,把不連續(xù)的頻譜碎片聚合到一起,達(dá)到提高傳輸速率和頻譜使用效率的目的。從4G LTE 到4G LTE Advanced Pro,載波聚合組合的數(shù)量呈指數(shù)級增長,頻段數(shù)從66個增加到1000多個。5G帶來的載波聚合預(yù)計總頻段數(shù)將超過1萬個,受此影響,天線開關(guān)和濾波器的數(shù)量將大幅增加,PA和LNA的用量增長較少,但與之匹配的開關(guān)數(shù)量有一定程度的增加。

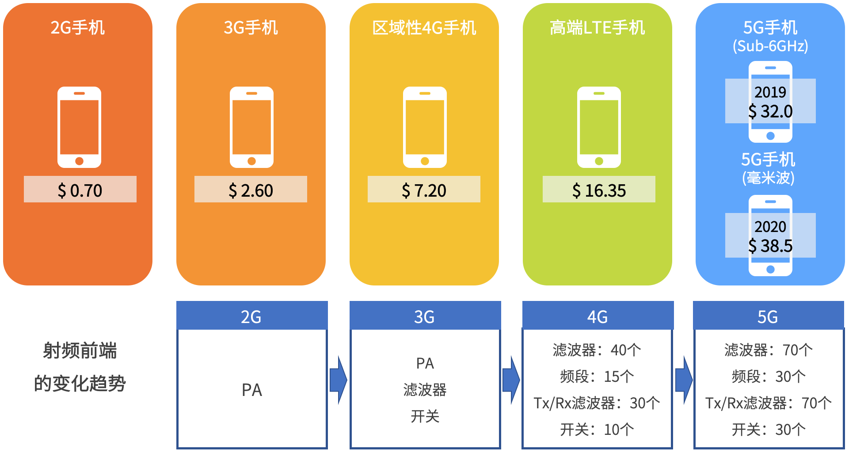

從2G到4G,直至今天的5G,每一代蜂窩技術(shù)的演進(jìn)都會帶來射頻前端價值量的倍增。根據(jù)Yole的分析(圖2),從2G到4G,射頻前端單機(jī)價值量增長超10倍,而從4G到5G,射頻前端單機(jī)價值量的增長將超過3倍。其中,濾波器的需求量增長最明顯,市場空間翻倍。PA主要用于對發(fā)射的射頻信號進(jìn)行功率放大,若5G增加信號發(fā)射鏈路,就一定需要增加PA。但是因為PA帶寬較寬,可以多個頻段共用,比如采用多模多頻的PA,從絕對數(shù)量上來看,PA的用量雖不及濾波器那么大,但價值量也有較大提高。根據(jù)Yole的預(yù)測,PA的價值量將由2018年的44.5億美元增加到2022年的50億美元。

對于全球射頻前端市場,Yole給出的預(yù)測是,將由2017年的151億美元,增加到2023年的352億美元,年復(fù)合增長率達(dá)到14%。由此可見,5G技術(shù)的升級和變化對射頻前端的器件數(shù)量和價值量的影響是無比巨大的。

圖2:手機(jī)中射頻前端單機(jī)用量和價值量(Yole,國金證券研究所)

射頻前端市場格局分析

射頻前端半導(dǎo)體模塊化乃大勢所趨。受設(shè)備和終端空間的限制,5G時代新增的射頻前端器件主要以模塊形式出現(xiàn),模塊中集成的器件也越來越多。

如前所述,5G時代,射頻前端器件的整體需求量將有大幅增長,但這種增長也是結(jié)構(gòu)性的,大體趨勢是:濾波器> LNA/開關(guān)/調(diào)諧> PA。

濾波器、開關(guān)等器件增幅很大,尤其是濾波器,增速最快,貢獻(xiàn)了射頻前端70%的增量。其中,SAW的增幅最大。這是因為,SAW濾波器目前在終端濾波器市場的占比高達(dá)73%。

根據(jù)Qorvo的官方數(shù)據(jù),Qorvo、Avago等美系廠商目前占有90%以上的BAW市場,SAW則由村田為代表的日系廠商主導(dǎo)。在供應(yīng)格局方面,BAW濾波器領(lǐng)域Avago的市占率約為60%,Qorvo的占比為30%。而SAW濾波器,村田占據(jù)了50%的份額,另外兩家日本供應(yīng)商Taiyo Yuden和TDK次之。

PA是射頻前端中的有源器件,設(shè)計制造難度較大,目前,Skyworks、Avago、Qorvo是PA市場的三大玩家,其中,Skyworks居領(lǐng)先地位,Avago和Qorvo分列第二、三位,三家公司占據(jù)了全球手機(jī)PA市場的80~90%份額,是名副其實的寡頭壟斷。

5G對PA提出了新的要求,為了支持5G Sub-6G技術(shù),PA的功耗控制、線性度、結(jié)構(gòu)封裝中的熱管理都變得非常重要。在工藝路線上,砷化鎵(GaAs)仍將是高端PA的首選技術(shù),毫米波有望采用SOI PA。雖然CMOS PA越來越成熟,但從參數(shù)性能上看,它更適合較低端應(yīng)用。

手機(jī)中天線開關(guān)用量非常大,種類也很多,按用途劃分有Tx-Rx開關(guān)、Atenna Cross開關(guān)、Rx開關(guān)等。5G到來,射頻開關(guān)也將迎來強(qiáng)勁的增長。根據(jù)Yole的預(yù)測,全球射頻開關(guān)市場將從2018年的14.5億美元增長到2025年23億美元,其中Rx / Tx開關(guān)的增長主要源于MIMO和CA技術(shù)的應(yīng)用。從技術(shù)上看,SOI目前仍是射頻開關(guān)的首選技術(shù)。

天線調(diào)諧用量將大幅提升。從4G到5G,MIMO逐漸增加,頻段越來越多,所用的天線數(shù)量急劇增加,尤其是5G 4x4 MIMO或接下來的8x8 MIMO架構(gòu),天線調(diào)諧開關(guān)用量成倍增加。權(quán)威分析機(jī)構(gòu)預(yù)計,天線調(diào)諧開關(guān)市場將從2018年的4.5億美元增加到2025年的12.3億美元。

目前,SOI、RF MEMS是天線調(diào)諧開關(guān)的主流技術(shù)。今天占據(jù)調(diào)諧市場70%的Qorvo和Skyworks等大廠主要采用SOI技術(shù)。采用RF MEMS工藝的Cavendish Kinetics(CK)等廠商的市場份額也在逐漸提升。

LNA市場將穩(wěn)步增長。3G/4G時,部分LNA被集成在射頻收發(fā)中,市場空間較小,但從2017年開始LNA市場快速增長。LNA目前以SiGe工藝為主,到毫米波階段,基于SOI的LNA將成為主流。LNA的市場,主要被Infineon Technologies(英飛凌)和Skyworks占領(lǐng)。

5G將給天線數(shù)量、射頻前端模塊的價值量帶來翻倍的增長。按照當(dāng)前的市場和技術(shù)競爭格局,美日企業(yè)處于絕對的壟斷地位。排名前五的企業(yè)包括Murata、Skyworks、Qorvo、Broadcom/Avago、Qualcomm/TDK Epcos等,這些射頻前端供應(yīng)商以IDM為主。此外,我們注意到,在5G射頻前端市場,已經(jīng)有很多中國企業(yè)開始關(guān)注并進(jìn)入這一市場。

粵公網(wǎng)安備 44030902003195號

粵公網(wǎng)安備 44030902003195號